[KNS뉴스통신 조창용 기자] 정부가 치솟는 집값을 잡기 위해 3주택 이상 보유자와 청약조정대상지역 2주택 보유자를 대상으로 종합부동산세 세율을 0.1%~1.2%포인트 추가 인상하기로 했다. 과표 94억원 초과 구간에는 최대 3.2%의 세율이 적용된다. 또 주택 보유자가 규제지역 내 주택을 구입할 경우에는 주택담보대출 제공이 금지된다.

13일 기획재정부, 국토교통부, 행정안전부, 금융위원회 등 관계부처는 이 같은 내용이 담긴 ‘주택시장 안정 대책’을 발표했다. 이번 대책은 문재인 정부 출범 후 8번째로 발표되는 부동산 대책이다. 이날 대책엔 주택 공급 확대 방안은 포함되지 않았다. 정부는 추석 전인 21일 별도의 공급 대책을 발표할 계획이다.

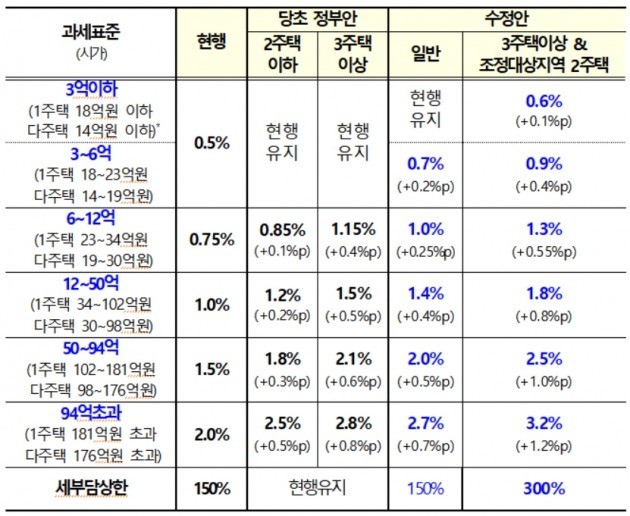

이번 대책에서 가장 눈에 띄는 부분은 종부세율 인상이다. 3주택 이상 다주택자와 조정대상지역 2주택 보유자에 대한 추가 과세가 핵심이다. 당초 정부안은 3주택 이상 보유자에 대해서만 추가 과세하는 방향이었으나 수정안에선 3주택 이상 보유자와 조정대상지역 2주택 보유자를 동일하게 추가 과세하는 쪽으로 방향을 틀었다. 현행 대비 0.1~1.2%포인트의 세율이 인상된다. 예컨대 과세표준이 6~12억원인 3주택 이상 보유자 또는 조정대상지역 2주택자는 현재 0.85~1.15%의 세율을 적용받지만 앞으로는 0.55%포인트 인상된 1.3%의 세율을 적용받는다.

조정대상지역 외 2주택과 고가 1주택에 대한 세율도 오른다. 과표 3억~6억원 구간을 신설하고 3억원 초과구간 세율을 0.2~0.7%포인트 인상한다. 시가 약 18억원에 해당하는 과표 3억원 이하 구간은 현행세율 0.5%를 유지한다.

세부담 상한선 또한 상향 조정된다. 세부담 상한선이란 당해년도 납부하는 보유세가 전년도 재산세와 종부세의 150%를 초과하는 경우 150%까지만 내도록 하는 규정이다. 하지만 앞으로 조정대상지역 다주택자의 세부담 상한선은 300%로 조정된다. 1주택자와 조정대상지역 외 2주택자는 현행 150%를 유지한다.

이들 종부세 개편안 내용은 내년 1월 1일 이후 납세의무가 성립하는 분부터 적용된다.

공정시장가액비율은 단계적으로 100%까지 인상한다. 주택에 대한 종부세는 과표에 세율을 곱한 수치인데 인별 주택의 공시가격을 합산한 금액에서 6억원(1가구 1주택은 9억원)을 공제한 금액에 공정시장가액비율을 곱한 금액이다. 당초 정부는 현행 80%인 공정시장가액비율을 2020년까지 90%로 인상하겠다고 밝힌 바 있다. 하지만 이날 수정안에는 2022년까지 100%로 인상하겠다는 내용이 담겼다.

현행 3년인 ‘일시적 2주택’은 2년으로 환원된다. 일시적 2주택자는 신규주택 취득 후 2년 안에 종전 주택을 양도해야 양도소득세를 비과세로 정리할 수 있다. 대책 발표 이후 취득하는 주택부터 적용된다.

고가 1주택자에 대한 장기보유특별공제 요건은 2년 이상 거주한 경우에 한해 최대 80%를 적용한다. 현재는 거주기간 요건 없이 보유기간에 따라 최대 80%가 적용된다. 2년 미만 거주할 경우 일반 장기보유특별공제율인 15년, 최대 30%를 적용한다. 적용시기는 2020년 1월 1일 이후 양도분부터다.

1주택 세대가 규제지역 안에서 새 집을 사기 위한 주택담보대출도 막힌다. 다만 추가 주택구입이 이사(기존 주택 2년 내 처분 조건)나 부모봉양 등 실수요이거나 불가피한 사유로 판단되는 경우에만 예외적으로 해당된다.

규제지역 안에서 공시가격 9억원을 초과하는 고가주택을 구입할 때도 실거주 목적을 제외하고는 주택담보대출을 받을 수 없다. 무주택 세대가 주택 구입 후 2년 안에 전입하는 경우나 1주택 세대가 기존 주택을 2년 이내 처분하는 조건에 한해 허용된다. 이들 차주가 약정을 위반할 경우 주택 관련 대출을 3년 동안 제한한다는 방침이다.

오는 14일 대출 신청건부터는 LTV와 총부채상환비율(DTI)을 더욱 조인다. 1주택 세대의 경우 현행과 동일한 LTV·DTI 비율을 적용받지만 2주택 이상 세대의 경우엔 10%포인트씩 강화된 LTV·DTI가 적용된다. 투기지역과 투기과열지구 안에서 다주택자에게 각 40%로 적용되던 LTV와 DTI는 30%로 강화된다. 주택담보대출을 받을 때에는 대출기간 동안 주택을 추가 구입하지 않겠다는 약정도 체결한다. 정부는 차주의 주택보유 여부를 주기적으로 확인해 주택구입이 확인될 경우 불이익을 부과한다는 계획이다.

한편, 임대사업자에게 집중됐던 과도한 세제 혜택도 조정하기로 했다. 기존에는 8년 장기 임대주택으로 등록할 경우 조정대상지역이라 해도 양도세를 중과하지 않았지만, 앞으로는 1주택 이상 보유자가 조정대상지역에 신규로 주택을 취득해 임대주택으로 등록해도 양도세를 중과한다. 조정대상지역 내 2주택자는 기본양도소득세율 6~42%에 10%포인트, 3주택자는 20%포인트가 가산된다.

전용면적 85㎡ 이하 국민주택규모 이하 양도세 감면 요건으로 주택가액 기준도 신설된다. 임대를 개시할 때 기준시가 수도권 6억원, 비수도권 3억원 이하인 주택에 한해 적용된다. 이들 규정은 대책 발표 이후 새로 취득하는 주택부터 적용된다.

임대사업자 대출은 14일 이후 대출신청건부터 문턱이 높아진다. 투기지역과 투기과열지구 내 주택을 담보로 하는 임대사업자대출에 LTV 40%를 도입한다. 특히 투기지역과 투기과열지구 안에서 공시가격 9억원이 넘는 고가주택을 신규 구입하기 위한 주택담보대출은 원천적으로 금지된다. 현재는 금융회사가 통상 60~80% 수준의 LTV를 자율적으로 적용하고 있다. 주택담보대출을 이미 보유하고 있는 임대사업자에 대해 투기지역 내 주택취득 목적의 신규 주택담보대출도 금지된다.

실거래 신고기간은 현행 ‘계약 후 60일 이내’에서 30일로 단축된다. 계약이 무효 또는 취소되거나 해제될 경우 신고의무를 부여하는 등 제도를 개선한다는 방침이다. 허위 거래를 실거래신고할 경우 3000만원 이하의 과태료를 부과한다.

자금조달계획서 작성은 까다로워진다. 기존 주택 보유 현황과 현금증여 등 신고사항을 추가하고 다주택자의 과대 대출과 증여 등에 대한 조사를 강화할 예정이다. 또한 일부 인터넷 커뮤니티를 통한 호가담합이나 시세왜곡, 조종 행위 등에 대해선 공인중개사법 개정을 통해 별도 제재방안을 마련한다는 방침이다.

분양 제도도 손본다. 분양권과 입주권을 주택으로 간주하는 등 무주택기간 요건을 강화한다. 매수자의 경우도 마찬가지다. 추첨제로 청약 당첨자를 가릴 때는 무주택자를 우선 추첨할 예정이다. 수도권 분양가 상한제 주택에 대한 전매제한 기간과 거주의무 기간은 공공택지 공공분양주택에 대해 최대 5년으로 늘어난다.

정부는 이날 대략적인 수도권 공공택지 공급 방안도 공개했다. 교통 여건이 좋고 수요가 많은 지역을 중심으로 신규 공공택지 30곳을 개발한다는 내용이다. 총 30만호 규모다. 도심 내 유휴부지나 보존가치가 낮은 3등급 이하 그린벨트 등을 활용하기로 했다. 자세한 내용은 국토교통부가 21일께 발표할 예정이다.

또한, 지방자치단체와 협의를 통해 도심 내 규제 완화 등을 포함한 다양한 주택공급 확대 방안을 마련하기로 했다. 상업지역의 주거비율 및 준주거지역 용적율을 상향하거나 역세권 용도지역 변경 등이다.

김동연 경제부총리 겸 기획재정부 장관은 “이번 대책으로 부동산 시장 안정이 올 것으로 기대하고 있다”면서 “안정화가 되지 않을 경우 추가 조치를 취할 것”이라고 말했다.

조창용 기자 creator20@naver.com